Résumer cet article

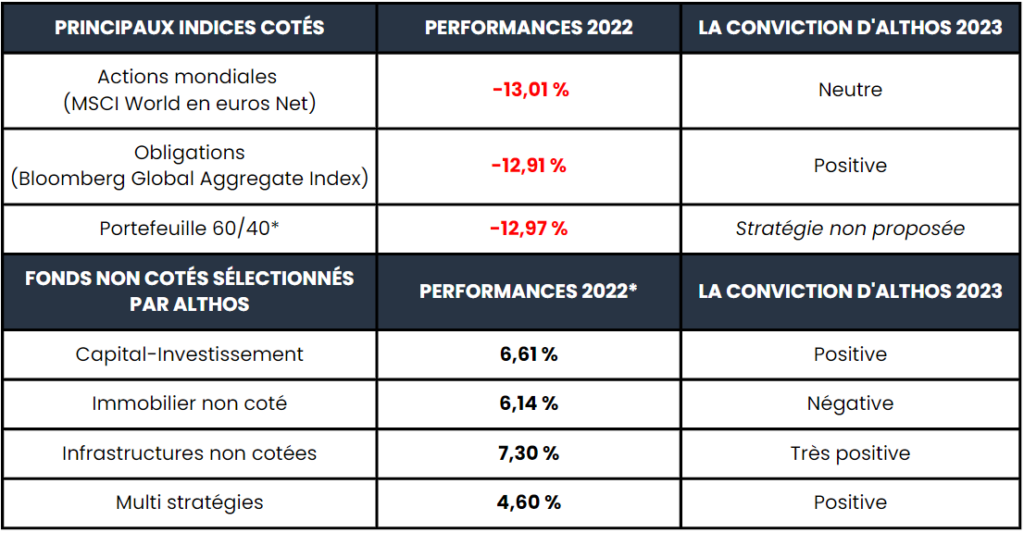

- Pour illustrer notre propos, nous commencerons avec le tableau ci-dessous qui regroupe les performances des principaux indices cotés en 2022 et témoigne de leur baisse généralisée cette année.

- Les résultats au 31 décembre 2022 ne seront communiqués par les sociétés de gestion que dans le courant du mois de janvier, ce qui entraînerait un décalage trop important dans la publication de notre note de marché trimestrielle.

- identifier les secteurs les plus porteurs et sélectionner les acteurs les plus qualitatifs, qui possèdent des atouts exceptionnels, comme leur marque ou leur savoir-faire, et disposent d’un pricing power (l’aptitude à relever et maintenir ses prix au-dessus du niveau de concurrence).

- En résumé, le portefeuille 60/40, qui a toujours été vu comme un modèle de gestion solide par de nombreux gérants, signe en 2022 sa pire performance depuis 1937.

Pour illustrer notre propos, nous commencerons avec le tableau ci-dessous qui regroupe les performances des principaux indices cotés en 2022 et témoigne de leur baisse généralisée cette année. En comparaison, les fonds non cotés proposés par Althos ressortent avec de bonnes performances en 2022 :

*Le portefeuille 60/40 est ici illustré par 60% d’exposition aux actions mondiales, représentées par l’indice MSCI World exprimé en euros après une couverture de change ; et 40% aux obligations Investment Grade (dont l’émetteur est jugé sûr) au niveau mondial, représentées par le Bloomberg Global Aggregate Index exprimé en euros après une couverture de change.

**Il s’agit de la moyenne des performances des fonds de Private Equity evergreen proposés par Althos. Les équipes d’Althos font cette sélection en se basant notamment sur l’expérience des équipes de gestion et sur le track-record. Par nature, les résultats des fonds non cotés sont connus avec un décalage de 30 à 60 jours. Pour cette raison, nous affichons ici les dernières performances fiables connues. Les résultats au 31 décembre 2022 ne seront communiqués par les sociétés de gestion que dans le courant du mois de janvier, ce qui entraînerait un décalage trop important dans la publication de notre note de marché trimestrielle.

Actions et obligations cotées

ACTIONS

- Bilan 2022 :

Les actions ont été globalement à la peine en 2022. L’indice MSCI World, qui reprend les principales actions cotées au niveau mondial, fait état d’une baisse de 13,01 % (performance nette en euros). Pour la région Europe, cet indice ressort à -9,49 %. Pour les Etats-Unis, il ressort à -14,59 %. Le chiffre est assez similaire sur les marchés émergents, avec -14,85 %.

Les valeurs de croissance (Growth), symbolisées par la Tech américaine avec l’indice Nasdaq, ont connu une baisse encore plus prononcée. Le Nasdaq termine l’année 2022 à -32%, alors que les valeurs cycliques (Value) ont mieux résisté. Étant donné le contexte macro-économique, il faut reconnaître que ces baisses auraient pu être encore plus importantes.

- Perspective 2023 Althos : Neutre

Le consensus parvient rarement à identifier à l’avance les années où les actions vont réaliser une excellente performance. Nous considérons donc qu’il faut rester neutre sur cette classe d’actifs. Il faut en avoir en portefeuille, mais Althos adopte une approche ‘’qualité et croissance’’ : identifier les secteurs les plus porteurs et sélectionner les acteurs les plus qualitatifs, qui possèdent des atouts exceptionnels, comme leur marque ou leur savoir-faire, et disposent d’un pricing power (l’aptitude à relever et maintenir ses prix au-dessus du niveau de concurrence).

OBLIGATIONS

- Bilan 2022:

C’est la (mauvaise) surprise de 2022. Le marché obligataire n’a pas compensé la chute des actions et connaît l’une des pires baisses de son histoire. L’indice Bloomberg Global Aggregate, référence pour les obligations Investment Grade au niveau mondial, a baissé de -12,91 % en 2022, la plus forte baisse depuis 1994.

- Perspective 2023 Althos : Positive

Les obligations ont fortement baissé et les taux de rendement sont remontés. Elles pourraient certes encore baisser en fonction des orientations de taux décidées par les banques centrales, mais il y a désormais des opportunités à saisir. Nous renforçons cette classe d’actifs dans nos portefeuilles, en privilégiant les obligations à échéance courte.

En résumé, le portefeuille 60/40, qui a toujours été vu comme un modèle de gestion solide par de nombreux gérants, signe en 2022 sa pire performance depuis 1937. Parmi les principales causes de cette performance historiquement décevante, les obligations qui n’ont pas compensé la baisse des actions. L’univers de la gestion de patrimoine se complexifie et les stratégies de gestion doivent s’adapter. La conviction d’Athos reste l’ultra-diversification, à travers des solutions d’investissement habituellement réservées aux institutionnels. Cette approche prend d’autant plus de sens pour 2023.

Du côté du non-coté

Le non-coté, dans son ensemble, a été résilient en 2022. Le capital-investissement, l’immobilier non coté et les infrastructures non cotées ont tous offert des performances supérieures à 5 %. Les performances moyennes 2022 de notre sélection de fonds, vues précédemment dans notre tableau, le démontrent. Voici notre avis détaillé sur chaque catégorie du non-coté :

CAPITAL-INVESTISSEMENT

- Bilan 2022 :

Malgré la baisse des actions cotées et la remontée des taux, les fonds de capital-investissement ont bien résisté. Notre sélection de fonds dans cette catégorie affiche une performance moyenne de 6,90 % à septembre 2022. L’année a donc été bonne même si la performance moyenne est inférieure à ce qui a pu s’observer les années précédentes, le Private Equity offrant généralement des performances à deux chiffres.

- Perspective 2023 : Positive

Plusieurs acteurs font preuve de prudence sur le segment du capital-investissement pour 2023, car la valorisation de certaines entreprises non cotées pourrait baisser avec du retard par rapport aux marchés cotés. Ainsi, le premier semestre 2023 sera à surveiller, notamment pour les fonds primaires.

Mais des décotes ont déjà été observées en 2022 et pourraient se poursuivre début 2023. Le marché du capital-investissement reste dynamique et les millésimes 2023 ou les fonds de secondaire evergreen pourraient donc offrir des performances intéressantes dans les prochains trimestres.

Historiquement, les millésimes post-crise offrent logiquement de belles performances. Ainsi, une étude des Echos rapporte que les marchés mondiaux ont par exemple rebondi de 168% après la Première Guerre Mondiale et de 395% après la Seconde Guerre Mondiale. Plus récemment, ils ont rebondi de 257% après les chocs pétroliers et de 111% après la seconde guerre du Golfe.

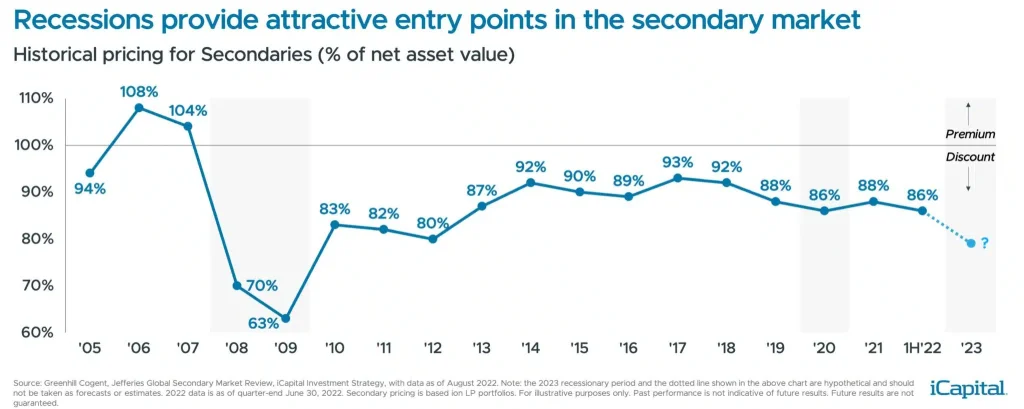

Concernant les fonds de secondaires, les récessions ont historiquement été l’occasion de profiter de décotes pour les gérants, comme le montre le graphique ci-dessous :

Après la crise des subprimes en 2008 et 2009, le marché secondaire du Private Equity offrait des décotes allant de 30 % à presque 40 % en moyenne. La crise du Covid en 2020 a occasionné des décotes de l’ordre de 15 %. En résumé, en cas de rebond généralisé sur les marchés dans les prochains trimestres, les fonds de secondaire devraient réaliser des performances supérieures à la moyenne des autres fonds.

IMMOBILIER NON COTÉ

- Bilan 2022 :

L’immobilier a plutôt bien fonctionné en 2022. Notre sélection de fonds dans cette catégorie offre une performance moyenne de 7,77 % à septembre 2022. Toutes les composantes de l’immobilier non coté ont bien fonctionné. Cette classe d’actifs, par nature, a mieux résisté que le marché action en 2022.

- Perspective 2023 : Négative

Nous sommes prudents sur cette classe d’actifs car nous remarquons des signaux de ralentissement du marché. La remontée des taux et l’incertitude macro-économique entraînent des restrictions de crédit et freinent l’accès à la propriété pour les particuliers. Une baisse de la demande et des prix sur le marché immobilier se remarque déjà aux Etats-Unis et sur de nombreux marchés européens. Même si des opportunités devaient apparaître cette année, nous privilégions les infrastructures non cotées parmi les actifs dits « réels ».

INFRASTRUCTURES NON COTÉES

- Bilan 2022 :

Offrant habituellement des performances plus modestes que le capital-investissement ou que l’immobilier non coté, notre sélection de fonds d’infrastructures non cotées termine l’année avec une performance supérieure à 5 %, contre 3 à 4 % en moyenne les années précédentes. Plusieurs tendances de long-terme commencent à être favorables à ce secteur et devraient s’accélérer dans les prochaines années.

- Perspective 2023 : Très positive

Les fonds d’infrastructures non cotées sont notre principale conviction pour 2023. Ils vont continuer à bénéficier de trois grandes tendances porteuses à long-terme : la transition énergétique/écologique, la révolution numérique et la croissance de la population mondiale. Deux grands avantages en font une classe d’actifs incontournable à avoir en portefeuille en 2023 :

1/ Les actifs logés en portefeuille sont tangibles (par exemple des réseaux d’énergies ou de transports), le plus souvent matures et construits pour fonctionner sur le très long-terme. Ils génèrent donc des revenus stables et récurrents.

2/ Les infrastructures sont une couverture naturelle contre l’inflation : certains sous-jacents offrent même des revenus indexés contractuellement sur l’inflation. Par ailleurs, plusieurs organismes, dont l’OCDE, ont fait des estimations qui témoignent de besoins d’investissements colossaux dans les infrastructures dans les prochaines années. Althos est persuadé que cette tendance va se confirmer et propose plusieurs fonds d’infrastructures non cotées.

Conclusion : l’investisseur aura des opportunités s’il ne reste pas exposé uniquement en Actions/Obligations

Plus que jamais, l’investisseur ne doit négliger aucune classe d’actifs pour protéger son patrimoine et le faire fructifier dans un environnement toujours plus complexe et volatile. Chez Althos, nous considérons que le non-coté est indispensable pour diversifier un portefeuille et aller chercher de la performance tout en limitant la volatilité.

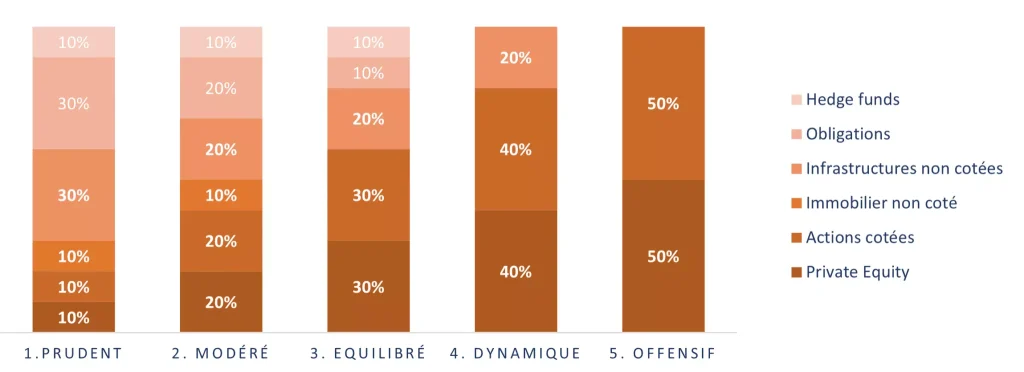

Cette gestion pratiquée par les grands investisseurs institutionnels nous permet de disposer d’une palette de 6 classes d’actifs et d’être toujours plus agiles. Ainsi, nous vous invitons à découvrir la composition de nos 5 portefeuilles types pour 2023 : avec pour principaux faits marquants le retour de l’obligataire coté et la montée en puissance des infrastructures non cotées en substitution de l’immobilier.